$ 0 +

Başlayıcının sərmayə etməsi nədir?

Başlayanlar üçün investisiyalar

İnvestisiya fondları və robo-məsləhətçilər də daxil olmaqla başlayan investorlar üçün çoxlu investisiya variantları var.

İnvestisiya ilə bağlı ən böyük yanlış fikir zənginlər üçün ayrılmışdır.

10 il əvvəl müəyyən dərəcədə doğrudur. Ancaq girişi maneə bu gün getdi, başlayan və işə qoymaq üçün az miqdarda pula sahib olanlar da daxil olmaqla, hər kəs üçün investisiya variantları təklif etmək üçün öz missiyasını yerinə yetirən şirkətlər və xidmətlər tərəfindən yıxılır.

Əslində, yeni başlayanlar üçün artıq bir çox sərmayə ilə, heç bir bəhanə yoxdur. Və bu yaxşı xəbərdir, çünki investisiya sərvətinizi yetişdirmək üçün ən yaxşı yoldur.

6 yeni başlayanlar üçün ideal investisiyalar

Burada başlayan investorlar üçün uyğun olan altı investisiyadır.

1. A 401 (k) və ya digər işəgötürən pensiya planı

İş yerinizdə 401 (k) və ya başqa bir təqaüd planınız varsa, çox güman ki, ilk növbədə pulunuzu qoymalısınız - xüsusən şirkətiniz töhfələrinizin bir hissəsi ilə uyğunlaşsa. Bu matç pulsuz pul və sərmayənizin zəmanətli gəliridir.

19,000 (və ya 401 və ya daha böyük olduğunuzda $ 2019) içində bir 25,000 (k) üçün $ 50 qədər kömək edə bilər, lakin bu çox qatqı vermək deməkdir. Bir 401 (k) gözəlliyi odur ki, bir investisiya minimumu deyildir.

İşəgötürən matçınızın ən azı qatqısı təmin etmək məqsədi ilə yaxşı bir fikir olmasına baxmayaraq, hər bir maaş haqqının xNUMX% -dən az olduğu ilə başlaya bilərsiniz. Məsələn, ortaq bir razılaşma xahişi, xNUMX% sizin xərcinizin ilk 1% -ni təşkil edir. Bu ssenaridə tam matç tutmaq üçün hər il 50% maaşınıza qatqı verməlisiniz. Ancaq vaxt keçdikcə bu yola davam edə bilərsiniz.

Bir 401 (k) 'a qatqı seçdiyiniz zaman, pulunuz doğrudan banka vermədən hesabınıza birbaşa hesabınıza daxil olacaq. 401 (k) xərclərinin əksəriyyəti pretax edir. Bəzi 401 (k) s, bu vəsaitləri bir hədəf tarix fonunda - daha aşağıda daha çox - sizin üçün başqa bir seçim ola bilər. 401 (k) 'a investisiya qoymağın yolu.

401 (k) üçün qeydiyyatdan keçmək və ya xüsusi planınız haqqında daha çox məlumat əldə etmək üçün İK bölməsinə müraciət edin.

2. Açıq məsləhətçi

Bəlkə, bu səhifəni noxud yemək üçün danışırsınız: İnvestisiya etməyiniz lazım olduğunu bilirsiniz, bunun üçün bir az pul qazanmağı bacardınız, ancaq həqiqətən də əllərinizi yuyun. bütün vəziyyət.

Yaxşı xəbər var: Siz əsasən robo-məsləhətçilər sayəsində edə bilərsiniz. Bu xidmətlər kompyuter alqoritmlərindən istifadə edərək sizin üçün sərmayələrinizi idarə edir. Düşərgənin aşağı olması səbəbi ilə, insan investisiya menecerlərinə nisbətən aşağı ödənişlər alırlar - bir kök müşaviri adətən illik 0.25% hesabınıza balansınızın xNUMX dəyərinə xərcləyir və bir çoxları heç bir minimum hesabı açmağa imkan verir.

Onlar başlayanlar üçün çox vaxt az pul tələb etdiyinə görə investisiyaya başlamaq üçün böyük bir yoldur və onlar sizin üçün çox iş görərlər. Yəni hesabınıza gözlərinizi tutmamalı deyilik - bu sizin pulunuzdur; heç vaxt tamamilə əlil olmaq istəmirsiniz, ancaq ağır məşqçi ağır ağırlaşmanı edəcək.

Və necə investisiyanı öyrənmək istəyirsinizsə, lakin sürətə qədər bir az kömək lazımdır, robo-məsləhətçilər orada da kömək edə bilər. Xidmətin bir portfelin necə qurulduğunu və hansı sərmayələrin necə istifadə edildiyini görmək faydalıdır. Bəzi xidmətlər də təhsil məzmunu və alətləri təklif edir və bir neçə hətta gələcəkdə bir az təcrübə etmək istəyirsinizsə portfelinizi bir dərəcəyə uyğunlaşdırmağa imkan verir.

İşdə robo-məsləhətçiləri, bəzi üst picks ilə birlikdə.

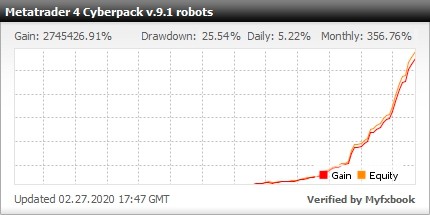

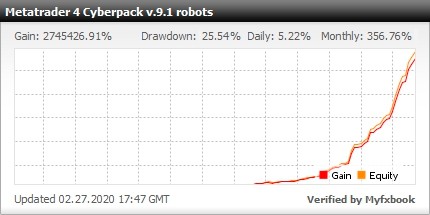

Daha yüksək qazanc və etibarlı robotlara ehtiyacınız var, burada Metatrader 4 ilə Forex bazarında ticarət üçün ekspert məsləhətçilər portfeli (14 valyuta cütü, 28 forex robot)

https://forexfactory1.com/p/EuHp/

https://forexsignals.page.link/RealTime

3. Hədəf tarixli qarşılıqlı fondlar

Bunlar əvvəlki robo-məsləhətçisinə bənzəyir, baxmayaraq ki, hələ də geniş istifadə olunur və inanılmaz dərəcədə populyardır, xüsusilə də işəgötürən pensiya planlarında. Hədəf tarixi qarşılıqlı fondlar, təqaüdçü ilinizi nəzərə alaraq avtomatik olaraq investisiya qoyan pensiya investisiyalarıdır.

Bir az dəstək verək və bir qarşılıqlı fondun nə olduğunu izah edək: əslində, bir sərmayə səbəti. İnvestorlar fondda pay almaq və bunu etməklə, fondun bütün fondlarına bir əməliyyat ilə sərmayə qoyurlar.

Bir professional menecer, adətən, fondun necə sərmayə qoyulduğunu seçir, lakin ümumi mövzunun bir növü olacaq: Məsələn, ABŞ-ın səhmdar kapital fondu ABŞ səhmlərinə (həmçinin səhmlər adlanır) investisiya edəcəkdir.

Bir hədəf tarixli qarşılıqlı fond çox vaxt səhm və istiqrazların birləşməsini təşkil edir. 30 ilində təqaüdə çıxmağı planlaşdırırsanız, adı 2050 ilə bir hədəf tarix fondu seçə bilərsiniz. Bu fond ilk növbədə ehtiyatları sizin pensiya tarixiniz uzaq olduğundan keçirəcək və səhmdar yekunları uzun müddət ərzində daha yüksək olacaqdır.

Zamanla, yavaş-yavaş emeklilikə yaxınlaşarkən bir az risk çəkmək istəyən ümumi qaydalara əsasən, pulların bir qismini istiqrazlara yönəldəcəkdir.

4. İndeks fondları

İndeks fondları avtopilotda qarşılıqlı fondlar kimidir: Fondun investisiya portfelini yaratmaq və saxlamaq üçün peşəkar menecer işlətməkdən başqa, indeks fondları bazar indeksini izləyir.

Bazar indeksi bazarın bir hissəsini təmsil edən investisiya seçimidir. Məsələn, S&P 500, ABŞ-dakı 500-ə yaxın ən böyük şirkətin səhmlərini tutan bir bazar indeksidir.

İndeks fondları, peşəkar portfel idarəçiliyindən çox istifadə etməklə investisiya indeksini izləməklə sərmayə qoymağa sərfəli yanaşdıqları üçün investisiya fondundan daha az xərc xərcləri daşıyırlar - qarşılıqlı vəsaitlərə nisbətən. İnvestisiya fondları kimi sərmayə fondları kimi, bir əməliyyatda bazarın bir hissəsini alırlar.

İndeks fondları minimum investisiya tələblərinə malik ola bilər, lakin Fidelity və Charles Schwab daxil olmaqla bəzi broker şirkətləri heç bir minimum endeksli fond təklif edirlər. Demək ki, indeks fonduna $ 100-dan daha az sərmayə qoymağa başlaya bilərsiniz.

5. Birjada satılan vəsaitlər

ETF-lər indeks fondları ilə eyni şəkildə işləyirlər: Ümumiyyətlə bazar indeksini izləyir və investisiya qoyuluşuna passiv yanaşırlar. Həm də qarşılıqlı fondlardan daha aşağı haqlara sahibdirlər. İndeks fondu kimi, S&P 500 kimi bir bazar indeksini izləyən bir ETF ala bilərsiniz.

ETF və indeks fondları arasındakı əsas fərq, minimum investisiyaların əvəzinə, ETF-lər gün ərzində satılır və investorlar səhm qiymətinə satın alacaqlar, birja qiyməti kimi, dəyişə bilər. Bu səhm qiyməti əsasən ETF-nin investisiya məbləğidir və fondan asılı olaraq, $ 100-dan $ 300-a və ya daha çox ola bilər.

ETF-lər birja kimi satıldığından, brokerlər tez-tez onları almaq və ya satmaq üçün komissiya tələb edirlər. Ancaq ən yaxşı ETF brokerlərinin siyahısına daxil olanlar da daxil olmaqla bir çox broker komissiyasız ETF seçiminə sahibdir. Mütəmadi olaraq bir ETF-yə investisiya qoymağı planlaşdırırsınızsa - bir çox investor kimi hər ay və ya həftədə avtomatik investisiya qoyaraq - komissiyasız bir ETF seçməlisiniz ki, hər dəfə komisyon ödəməyəsiniz. (Budur komissiyalar və digər investisiya haqları barədə bəzi məlumat.)

6. İnvestisiya tətbiqləri

Bir neçə investisiya proqramı başlayan investorları hədəfləyir.

Biri əlaqəli debet və ya kredit kartları üzrə alqı-satqılarınızı təşkil edən və ETF-lərin diversifikasiya edilmiş portfelindəki dəyişiklikləri sərf edən Acorns. Bu məqsədlə, sizin üçün portfelinizi idarə edən bir məsləhətçi kimi işləyir. Bir Acorns hesabı açmaq üçün heç bir minimum yoxdur və dəyirmi masalarda ən az $ 5 yığdıqdan sonra xidmət sizin üçün sərmayə qoymağa başlayacaq. Birdəfəlik depozitlər də edə bilərsiniz.

Acorns, standart bir investisiya hesabı üçün ayda 1 dollar, fərdi bir pensiya hesabı üçün ayda 2 dollar alır. İstenmeyen tövsiyələrimiz: Standart investisiya hesabını istifadə etməyə başlamazdan əvvəl bu IRA hesabını çıxarın - IRA üçün qaçırmaq istəmədiyiniz vergi imtiyazları var. (IRA'lar haqqında daha çox məlumatı burada əldə edin.)

Başqa bir app seçimi, başlanğıc investorların ETF-lərdən və fərdi səhmlərdən öz portfellərini necə qurmağı öyrətməyə kömək edən Stashdir. Stash yalnız bir $ 5 hesabı minimuma keçirir və Acorns-a oxşar ödəniş strukturuna malikdir, baxmayaraq ki, üst xərclər, 5,000-dan illik xərcdən daha çox, 0.25% illik balansdan xərclənir.

Daha yüksək qazanc və etibarlı robotlara ehtiyacınız var, burada Metatrader 4 ilə Forex bazarında ticarət üçün ekspert məsləhətçilər portfeli (14 valyuta cütü, 28 forex robot)

https://forexfactory1.com/p/EuHp/

https://forexsignals.page.link/RealTime